LUSD eli miksi stable coinien hajauttaminen kannattaa

Stable coinit voidaan jakaa eri kategorioihin monella tavalla. Eräs tälläinen on jakaa ne kahteen kategoriaan sen mukaan onko niiden hallinta keskitetty yhdelle toimijalle, vai onko stable coinin hallinta hajautettu lohkoketjuun.

Molemmissa malleissa on omat vahvuteensa ja riskinsä. Tällä hetkellä luottavimpina pidetyt stable coinit, kuten USDC (Circle) ja BUSD (Binance / Paxos) ovat keskitettyjä ratkaisuja. Esimerkiksi USDC:n ERC-20 älysopimuksessa on toiminto, jolla tietyn osoitteen varat voidaan jäädyttää. USDT eli Tether on myös keskitetty stable coin ja siihen liittyy vastaavien riskien lisäksi myös vakuutena olevien valtioiden ja yrityksien velkapaperien riskit.

Hajautettujen stable coinien, kuten vaikkapa DAI:n ja Fraxin ratkaisuihin liittyy taas toisen tyyppisiä riskejä.

Terran UST opetti monelle mikä merkitys on stable coinin taustalla olevalla vakuudella tai mitä tarkoittaa bank run, kun kaikki sijoittajat haluavatkin yhtäkkiä pois tietystä stable coinista.

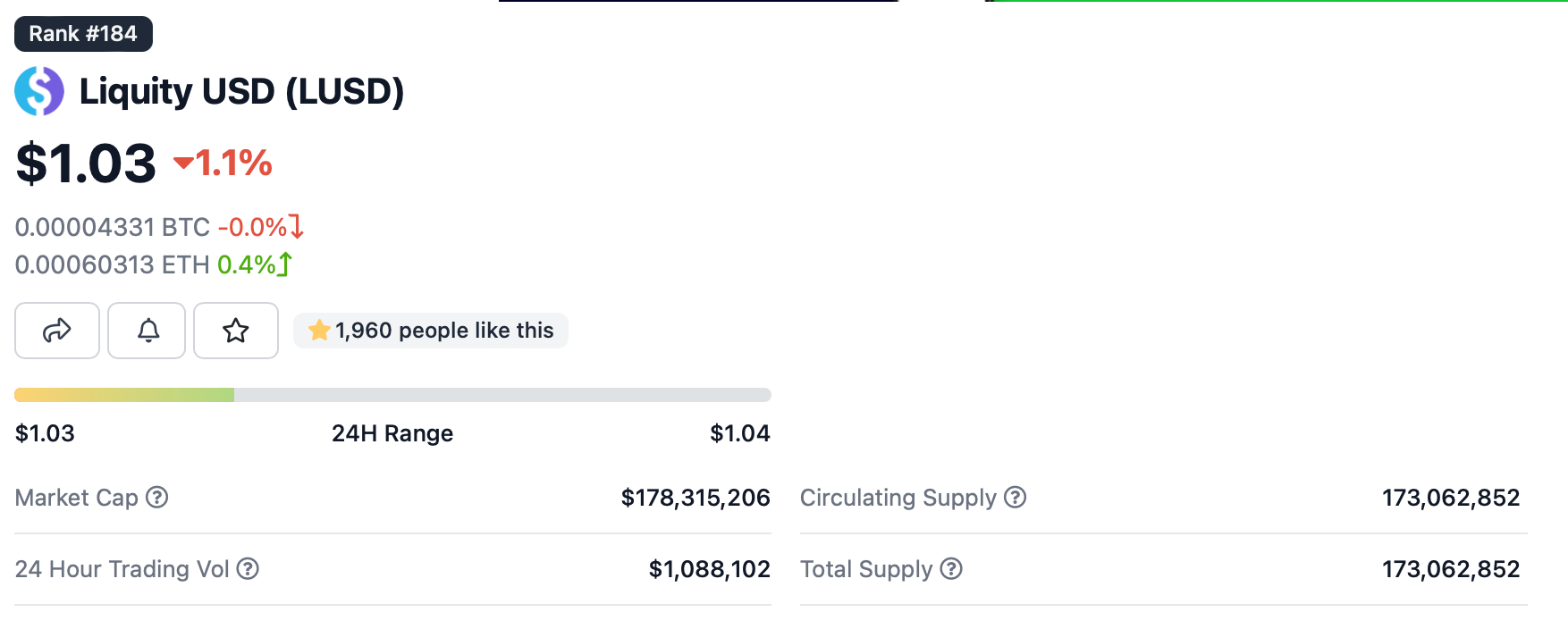

Toinen kriittinen tekijä kaikkien stable coinien kannalta on likviditeetti, koska matala likviditeetti vaikeuttaa stable coinin pegin ylläpitämistä. Isot kaupat voivat muuttaa hajautetussa poolissa olevien tokeneiden kurssia merkittävästi. Tämän johdosta suurin osa merkittävistä stable coineista on keskittänyt likviditeettinsä Curve Financeen, joka on de facto -palvelu stable coin swappeihin.

Hajautettujen stable coinien on myös tärkeää huolehtia toimivasta governancesta eli DAO:n toiminnasta, koska taustalla ole yritystä joka vastaisi kolikkoon liittyvistä päätöksistä. Riskien näkökulmasta on syytä mainita Beanstalk-projekti, jonka stable coinin vakuutena toimi innovatiivisesti rakennettu velkaan perustuva järjestelmä. Beanstalk koki ns. governance-hyökkäyksen, jossa hakkeri pystyi hyödyntämään DAO:n säännöissä olevaa porsaanreikää ja varastamaan yli $70 miljoonan varat itselleen.

Mikäli pitää varojaan stable coineissa, on hyvä miettiä sijoitusten hajautusta edellä mainituista riskeistä johtuen. Olen itse hajauttanut osan omista stable coin -sijoituksista LUSD-stableen, koska sillä on muutamia hyviä ominaisuuksia, jotka erottavat sen kilpailijoista.

Avaan tässä artikkelissa miten defisijoittaja voi saada minimissään n. 7 % tuoton stable coinille ja parhaimillaan jopa yli 300 % markkinaromahdusten yhteydessä.

Mikä ihmeen LUSD?

LUSD on Liquity Protokollan oma stable coin, jonka mekaniikka on samanlainen MakerDAO:n DAI:n kanssa. DAI toimii niin sanotun Collaterised Debt Position (CDP:n) -mallin mukaisesti eli käyttäjä voi tallettaa vakuudeksi kryptoja ja ottaa niitä vastaan stable coin -pohjaista lainaa.