Hankintameno-olettama kryptojen verotuksessa

Tämä artikkeli on tehty yhteistyössä Elmox Oy:n kanssa. Defi Suomi ei ole saanut taloudellista hyötyä tämän artikkelin julkaisusta. Sen tarkoituksena on lisätä suomalaisten kryptosijoittajien tietoisuutta verotuksesta ja sen haasteista.

Hankintameno-olettama eli HMO voi pienentää kryptojen luovutusvoittoja. Veronsa itse laskevat usein haluavat hyödyntää hankintameno-olettamaa, mutta se auttaa vain tietyissä tapauksissa eikä se ole läheskään kaikissa tilanteissa edullisin vaihtoehto.

Monesti kuvitellaan, että helpointa on ilmoittaa luovutukset hankintameno-olettamaa hyödyntäen ja että se vähentää verotettavan tulon määrää huomattavasti. Usein kuitenkin todellinen hankintahinta on verotuksellisesti edullisempi vaihtoehto. Mikä hankintameno-olettama on ja missä tilanteissa HMO on sitten hyvä ja missä huono?

Mikä ihmeen HMO?

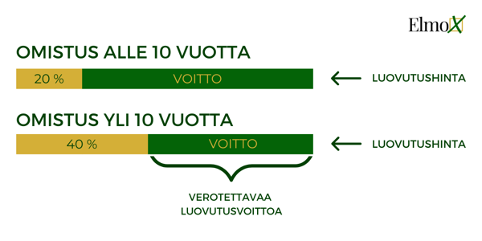

Hankintameno-olettama on tuloverolain mahdollistama työkalu luovutusvoittojen verotukseen. Luovutettavan omaisuuden hankintahinta on HMO:n ansioista aina vähintään 20 % luovutushinnasta. 20 %:n hankintameno-olettamaa käytetään tilanteissa, joissa luovutettavan omaisuuden omistusaika on alle 10 vuotta. Vastaavasti yli 10 vuotta omistetun omaisuuden hankintameno-olettama on 40 % myyntihinnasta. 40 % HMO:n käyttämisestä verotuksessa tulee aina esittää luotettava selvitys omaisuuden omistusajan pituudesta.

Eli toisin sanoen, hankintameno-olettamassa oletetaan omaisuuden hankintahinnaksi joko 20 % tai 40 % sen myyntihinnasta ja oletuksen määrä perustuu aikaan, jonka omaisuus on ollut hallussa.

Hankintameno-olettaman käyttö on mahdollista virtuaalivaluuttojen verotuksessa korkeimman hallinto-oikeuden ratkaisun (KHO 2019:42) myötä, joka mahdollistaa käytännössä luovutusvoiton laskemisen säännösten soveltamisen myös virtuaalivaluuttojen verotuksessa. Tätä ennen hankintameno-olettamaa ei saanut käyttää ollenkaan, eli esimerkiksi 2017 verotuksessa mahdollisia suuria voittoja laskiessa piti käyttää todellista hankintahintaa.

Hankintameno-olettamaa on mahdollista käyttää hankintaerittäin sellaisissa luovutuksissa, jotka koostuvat useasta eri hankintaerästä. Tämä tarkoittaa käytännössä sitä, että yhdessä luovutuksessa osa hankintahintaa voi olla laskettu HMO:lla ja osa todellisella hankintahinnalla. Luovutusvoiton laskenta muuttuu tässä kohtaa hieman haasteellisemmaksi, mutta tällä on mahdollista saada verosäästöä verrattuna koko luovutuksen laskentaan HMO:lla.

Hankintameno-olettamaa hyödyntäessä pitää myös muistaa, että First In First Out eli FIFO periaate soveltuu samanaikaisesti luovutusvoittoverotuksessa. Tällä tarkoitetaan sitä, että menetelmät eivät ole toisiaan poissulkevia ja FIFO periaatetta on aina pakko noudattaa, vaikka luovutusvoiton laskentaan käytettäisiin HMO:ta. Jos johonkin hankintaerään käytetään HMO:ta, poistuu tämä erä FIFO jonosta, eikä se siten ole enää käytettävissä seuraavien luovutusten laskennassa. Lue lisää FIFO:sta ElmoXin sivuilta.

Esimerkki hankintameno-olettaman käytöstä:

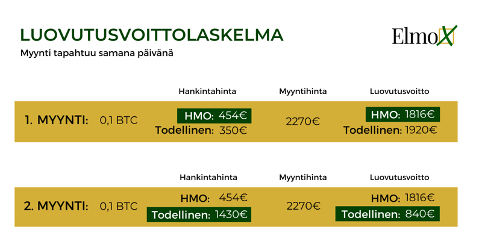

Elmo Esimerkki on ostanut Bitcoinia 11.9.2017 hintaan 3 500 €/BTC 0,1 BTC verran. Elmo on maksanut Bitcoineistaan siten 350 €. Bitcoinin arvo on lähtenyt nousuun 2017 lopulla ja Elmo Esimerkki päättää ostaa lisää Bitcoinia 18.12.2017. Bitcoinin hinta on tuolloin 14 300 €/BTC ja Elmo ostaa taas 0,1 BTC:tä, nyt 1 430 eurolla.

Elmo Esimerkki myy Bitcoininsa 20.2.2023, jolloin Bitcoinin kurssi on 22 700 €/BTC. Bitcoinit myydään kahdessa 0,1 BTC erässä samana päivänä. Molempien erien luovutushinta on 2 270 €.

Erään 1 soveltuu 20 %:n hankintameno-olettama, sillä omistusaika on alle 10 vuotta ja hankintameno-olettamalla laskettuna luovutusvoiton määrä on pienempi kuin todellisella hankintahinnalla. Erän 2 kohdalla todellinen hankintahinta on Elmo Esimerkille verotuksellisesti edullisempi vaihtoehto.

Jos Elmo Esimerkki olisi myynyt Bitcoinit yhdellä kerralla, olisi luovutushinta ollut yhteensä 4 540 €. Tässä tilanteessa Elmo Esimerkki olisi voinut laskea luovutusvoiton määrän hankintaerittäin, jossa 0,1 BTC olisi HMO:lla laskettu ja toinen 0,1 BTC olisi laskettu todellisella hankintahinnalla. Tällöin lopputuloksena kaupan luovutusvoitosta kokonaisuudessaan olisi 2 656 €. Mikäli Elmo Esimerkki ei olisi tiennyt tätä ja laskenut HMO:lla koko luovutuksen olisi luovutusvoittoa tullut 3 632 €.

On verovelvollisen edun mukaista tarkistaa jokaisen luovutuksen ja jokaisen hankintaerän kohdalla, kumpi on edullisempi vaihtoehto: HMO vai todellinen hankintahinta. Lisäksi mahdollisuus 40 % hankintameno-olettaman soveltamiseen on syytä hyödyntää verojen määrän optimoimiseksi, mikäli vaatimus omistusajan pituudesta täyttyy.

Missä tilanteissa HMO on hyvä?

Hankintameno-olettaman käyttäminen luovutusvoiton laskemisessa toimii silloin, kun se on todellista hankintahintaa edullisempi. Kryptovaluuttojen osalta tämä saattaa tulla kyseeseen helpostikin, jos jonkin krypton arvo yli viisinkertaistuu. Tällöin HMO on todellista hankintahintaa edullisempi.

Hankintameno-olettamaa voi soveltaa myös tilanteissa, joissa todellista hankintahintaa ei tiedetä tai se selvittäminen ei onnistu. Esimerkkeinä voi olla kaatuneet pörssit, joista ei saa kaupankäyntidataa ulos ja virtuaalivaluuttaeriä siirtyy kyseisestä pörssistä muualle. Jos todellista hankintahintaa ei pystytä tositteellisesti selvittämään, voidaan luovutuksessa käyttää hankintameno-olettamaa.

HMO toimii myös tilanteissa, joissa virtuaalivaluuttaerän hankintahinta on nolla. Tällainen tilanne on esimerkiksi lohkoketjun haarautuminen eli forkki (HardFork). Lohkoketjun jakaantumisessa syntyy täysin uutta virtuaalivaluuttaa, joiden hankintahinta on nolla. Näitä luovutettaessa lasketaan luovutusvoitto hankintameno-olettamaa käyttäen. Esimerkkinä on Ethereumin forkki, jossa sai ETH omistusta vastaavan määrän ETHW kolikkoa.

Missä tilanteissa HMO on huono?

Varsinkaan tässä markkinatilanteessa, HMO ei ole useinkaan ole verotuksellisesti edullisin ratkaisu luovutusvoiton laskentaan. Todellisen hankintahinnan selvittäminen saattaa tuoda merkittävät verosäästöt ja luovutus voi olla myös tappiollinen. Hankintameno-olettamaa käytettäessä ei voi syntyä ikinä tappiota. Tässä on hyvä muistaa, että tappiot ovat vähennyskelpoisia ja HMO käytettäessä ei synny mahdollisuutta vähennyksille. Yleinen harhaluulo onkin, että HMO on ratkaisu virtuaalivaluuttojen verotukseen, vaikka todellinen hankintahinta on useimmiten verotuksellisesti edullisempi.

Toinen iso asia hankintameno-olettamaa sovellettaessa on, että kaupankäyntikuluja ei saa erikseen vähentää. Tämä kannattaa ottaa huomioon etenkin luovutuksissa, joissa on suuret kulut. Näitä ovat esimerkiksi NFT:iden luovutukset.

Hankintameno-olettama soveltuu vain henkilöverotukseen. Yrityksillä käytetään aina todellista hankintahintaa virtuaalivaluuttojen myyntivoittoja laskiessa.

HMO kanssa kannattaa olla siis tarkkana. Kryptojen kanssa tulee myös huomioida, että verojen laskemisen haastavuuden lisäksi myös niiden ilmoittamiseen liittyy omat haasteensa. Lue lisää ElmoXin sivuilta, mikä virtuaalivaluuttojen veroilmoituksessa menee yleensä pieleen. https://www.elmox.fi/valta-yleisimmat-virheet-veroilmoituksessa/

Jos kiinnostuit ElmoXista tai haluat maksuttoman tarjouksen verolaskennastasi, katso lisää ja ota yhteyttä: Elmox Oy

Tsekkaa myös Defi Suomen muut artikkelit

Muut artikkelit: https://www.defisuomi.fi/tag/artikkelit/

Projekti-analyysit: https://www.defisuomi.fi/tag/analyysit/

Oppaat: https://www.defisuomi.fi/tag/oppaat/

Aloittelijoiden sisällöt: https://www.defisuomi.fi/tag/defi-101/

Defin aloittelijan verkkokurssi: https://verkkokurssit.defisuomi.fi/p/defi-101-aloittelijan-opas-defin-maailmaan

Tule mukaan yhteisöön

Telegram-kanava: https://t.me/defisuomi

Discord-serveri: https://discord.gg/Ca3kAKaPyF

Twitter: https://twitter.com/DefiSuomifi

LinkedIn: https://www.linkedin.com/company/defisuomi

Youtube: https://www.youtube.com/channel/UCzv0iOeQcDcaGHmJ1tXWTYg

Hopium-podcast: https://anchor.fm/hopium-fi

Defi Suomen podcast: https://anchor.fm/defi-suomi